-

Les aventures de la famille Gave dans le monde banco-centralisé - Episode 2

"BoJzilla",

le premier des monstres banco-centralistes

nés dans les marécages de la stagnation séculaire...

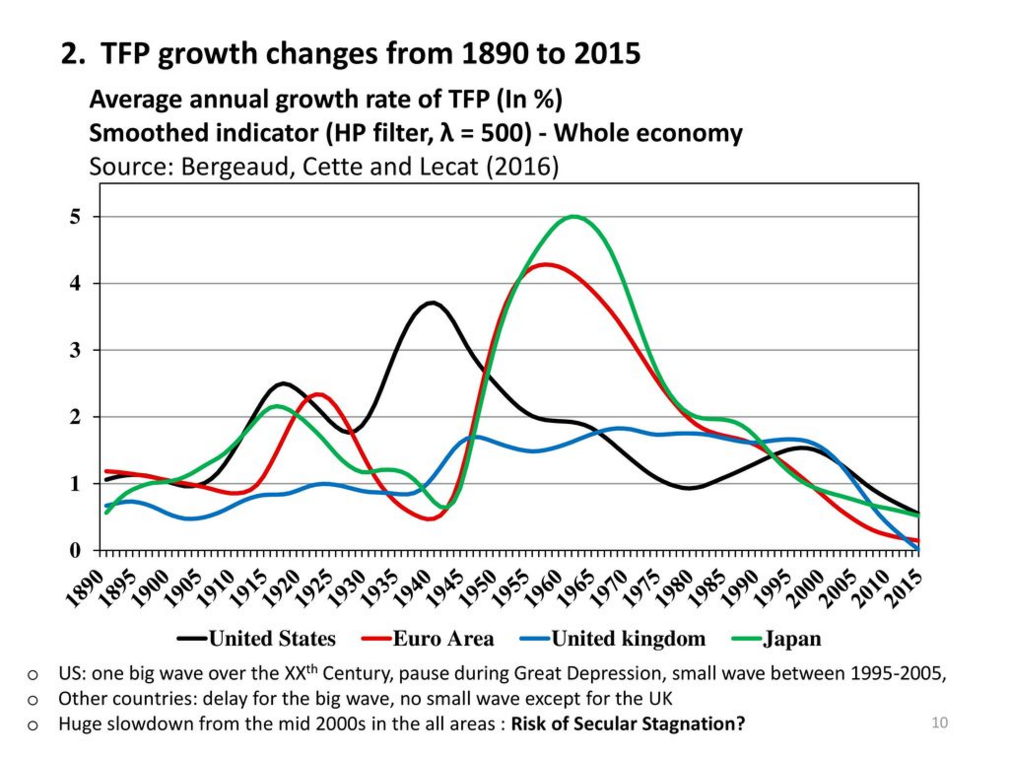

Parmi les économies industrielles avancées qui ont bénéficié du boom économique d'après-guerre, le Japon a été l'une des dernières a atteindre le pic de sa productivité, au tournant des années 60-70, avant de suivre la même pente déclinante. Elle a aussi été la première à faire face à une longue période de déflation potentielle, au sens d'une inflation insuffisante pour permettre sa croissance. Parmi toutes les économies industrielles les plus avancées technologiquement, et longtemps parmi les plus innovantes, le Japon est devenu le modèle de la stagnation économique sur plusieurs décennies, illustrant au mieux ce qu'est le phénomène devenu "mondial", du moins au sens occidental du terme, de "stagnation séculaire".

La période déflationniste au japon a précédé d'une quinzaine d'années le choc mondial de 2008, mais elle en a été, à bien des égards, le signe avant-coureur, par les fondamentaux économiques qui l'ont généré, même si sous des formes apparemment différentes. Les solutions "innovées" au Japon ayant été par la suite celles qui ont permis au système occidental de survivre à la crise de 2008, il est difficile d'imputer à la Banque Centrale du Japon, la BoJ, d'être la cause du mal, par sa politique monétaire, alors qu'elle a précisément servi de modèle aux autres, depuis, à quelques variations près. Au lieu de faire le lien, pourtant évident, entre ralentissement, voire chute, de la productivité et stagnation économique, c'est se voiler la face en essayant d'inverser les causes et les effets.

Mais c'est le lot commun de ceux qui rêvent encore qu'une autre politique monétaire pourrait ramener l'"âge d'or" de l'expansion capitaliste, indépendamment du cycle particulier de développement industriel qui l'a amené. Et c'est donc le cas, entre autres, de la sympathique famille Gave, comme ont l'a déjà vu:

Les aventures de la famille Gave dans le monde banco-centralisé - Episode 1

Dans le contexte de cette évolution banco-centraliste japonaise, qu'il prend assez lucidement pour une anticipation du sort qui nous attend dans le reste des économies occidentales, Charles Gave prend acte du fait que le rôle traditionnel des banques comme pourvoyeuses de crédit aux entreprises se trouve court-circuité, voire carrément anéanti, par le nouveau rôle de la Banque Centrale. Bien sûr, selon sa vision "néo-classique", c'est plus que jamais le cas de le dire, de l'économie, il refuse donc cette fatalité et tente d'imaginer des solutions pour un retour au capitalisme "à la papa" (...voire même, à la "grand-papa"!) de l'époque des "Trente Glorieuses".

Mais il sous-estime d'autant plus l'état devenu chronique du banco-centralisme actuel qu'il ne voit pas, dans les "solutions" qu'il propose, leur caractère déjà suranné, obsolète par rapport aux évolutions déjà mise en route par le système en vue de renforcer le pouvoir de contrôle banco-centraliste, et non pas de l'affaiblir. Et cela même lorsqu'il s'inspire de la réalité japonaise en termes de procédés de survie économiques des entreprises.

Notamment, lorsqu'il parle de conserver le "cash" dans les caisses des entreprises au lieu de le placer en banque, il "oublie" qu'avec la "solution" des MNBC, les monnaies numériques de Banque Centrale, une telle possibilité pourra leur être retirée d'un simple "clic" d'un employé de banque centrale applicant la politique monétaire de ses maîtres...

Le rôle traditionnel des banques continuera, et plus que jamais, de leur être retiré, mais pour être de plus en plus remplacé par celui de relai des Banques Centrales dans leur contrôles de gestion économique.

En ce sens, l'image de "BoJzilla" illustrant cet article est elle-même déjà le reflet de ce genre de "décalage", vu que la "peau du monstre" faite d'un épais plumage de billets de banque devrait logiquement être déjà remplacée par un halo d'électrons figurant de manière moins "spectaculaire" mais plus "réaliste" le caractère "dématérialisé" de la circulation monétaire moderne!

Mais ce qui serait encore plus difficile à représenter, c'est le réseau tentaculaire par lequel les MNBC auront bientôt le pouvoir de nous manipuler encore plus totalement que ne le fait déjà l'actuel "crédit social à la chinoise", jusque dans les moindres détails de notre comportement social, par les pressions (...et les suppressions!) quasi instantanées qu'elles peuvent permettre sur chacun d'entre nous.

Les capitalistes "classiques", et même "néo-classiques", dans le style de Charles Gave, qui rêvent de revenir à une rentabilité du capital productif, ont du mal à se faire une représentation complète de l'évolution banco-centraliste du système de domination de classe, tant par le fait qu'ils y sont eux-mêmes immergés par leur origine sociale, que, paradoxalement, par le fait que cette évolution va contre leurs intérêts et qu'ils ne peuvent donc l'admettre telle quelle est.

Pour les banco-centralistes, la volonté de renforcer leur pouvoir de contrôle des populations et de centralisation de l'économie à grande échelle est plus importante que la rentabilité globale du capital, dont ils ont fait le deuil, enterrée sous une montagne de dette systémique. Conserver leur pouvoir de domination et leur place de créanciers universels au sommet de cette montagne est ce qui les préoccupe réellement, et non pas la santé de l'économie productive au service des populations, ni même des "capitalistes familiaux" auxquels la famille Gave s'apparente volontiers.

Luniterre

A la suite, en transcription, un extrait de la vidéo "familiale" qui pose précisément la genèse de cette situation au Japon comme exemple "édifiant" de notre avenir occidental. ...Aux bémols près que nous venons d'y mettre, et ne font, malheureusement, que souligner la gravité et la tonalité inquiétante du passage.

A la suite, encore, quelques extraits de presse qui illustrent le propos concernant le Japon, et à la fin, l'article fort bien documenté et illustré de nombreux graphes qui justifie le sous-titre de l'épisode par l'apport humoristique du monstre "BoJzilla"...

Une espèce en voie d'apparition "mondialisée", contrairement à tant d'autres, mais dont on se passerait volontiers... Une espèce parasite à éliminer sans états d'âmes...

*****************************************************

https://youtu.be/Us9QWlDp4Ok - EXTRAIT >>>

« On se retrouve exactement dans la situation du Japon c'est à dire que vous savez que le Japon n'a pas eu de croissance la plus vingt ans-30 ans, etc… La première chute du marché des actions de 90 à 95 ça a été une crise de liquidité. Il fallait arrêter l’inflation. Au Japon le marché se pète la gueule, actions et obligations se pètent la gueule.

Et puis à partir de 95-2000 les actions au Japon, hors financières, se stabilisent. Elles se mettent à faire du plat, c'est-à-dire tu touches les coupons, tu vois, il se passe rien, et puis à partir de 2012-2013 elles se mettent à monter très fortement.

C'est à dire que on a eu une espèce de bull-market au Japon personne n'a vu depuis 2012-2013 simplement parce qu'ils avaient digéré leur crise financière mais les financières on continué à se péter la gueule c'est à dire que au Japon ils ont cassé leur 78 [leur indice bancaire équivalent au SX7E-EURO STOXX Banks EUR Price Index] ils sont allés jusqu'à 30.

__Mais du coup où est-ce qu'ils ont trouvé la solvabilité pour les entreprises ?

__Et bien, toutes les entreprises sont passées en cash flow positif.

__Elles se sont autofinancées !

__Au japon, Il n’y a plus de marché obligataires, plus personne, n'y a plus de marché bancaire, il y a plus rien, et dans les sociétés japonaises, si, à peu près 5000 milliards de dollars de cash, dans les sociétés, parce que chacune a dit je veux avoir du cash.

Au Japon, ils ont cassé le système du banquier ! Ils ont plus de banquiers au Japon !

__Alors tu es une société japonaise, tu te retrouves avec un énorme cash flow, mais tu vas pas rester comme ça…

__Tu es quand même obligé de le placer, dans des obligations australiennes, américaines, etc…

__puisque tu vas pas, enfin, tu vas pas le laisser en compte courant…

__Alors, ce qui est rigolo, c'est que les 5000 milliards de dollars que les sociétés japonaises en cash c'est à peu près la valeur du marché japonais… C'est à dire que quiconque pourrait acheter le marché japonais dans son ensemble il trouverait dans les sociétés de quoi payer son achat. C'est à dire que c'est vraiment pas cher, quoi c'est donc pour ceux qui ont celui qui savent pas quoi faire de leur cash ils peuvent en mettre un petit peu dans les sociétés japonaises…

Bon, mais les bancaires, maintenant, plus personne s'en sert donc le bancaire c'est devenu… Je sais pas ce qu’elles deviennent…si elles ne sont plus très utiles…

Mais aujourd'hui il est en train de se passer la même chose c'est-à-dire qu'on est en train de sortir d'un monde où les bancaires étaient l’intermédiaire. On revient dans un monde où, dans le fond, tu gardes le cash chez toi… C'est ce qui va se passer aussi en France…

Et c'est extrêmement moins efficace. C'est pas efficace du tout comme façon de distribuer et, tu vois, d'utiliser l'argent.

C'est à dire que toi tu as trop de pognon et il y a un gars qui est à côté, il y a pas de conduite entre les deux, quoi. C'est complètement idiot.

__Il y a ça, il y a aussi le fait que si l'inflation ça re-pète à la hausse il va y va avoir de moins en moins de rentiers puisque on va de plus en plus dépenser…

__Aujourd'hui au Japon, allez, la seule façon d’être rentier, aujourd’hui, au Japon, puisque les taux d'intérêt sont à zéro, et ils y sont depuis un temps fou, mais l'inflation était à zéro, c'est d'acheter des actions qui donnent des trois ou quatre pour cent. Donc tu es obligé d'aller vers le risque d'action… D'abord, ce que je dis aux gens c'est écoutez, bon, dieu sait que je suis pas optimiste sur la Bourse de Paris, mais vous achetez les 10 valeurs dans le portefeuille idéal là et ben elle vous donne des coupons entre 3 ou 4% de 3% 4% et puis vous attendez tranquillement, quoi… Ce que je suis en train de dire c'est que on va… l'Union soviétique a sauté à cause d'une crise de solvabilité est-ce que je suis en train d'essayer de dire de façon peut-être un peu maladroite, mais c'est pas facile, c'est que la social-démocratie française va sauter pour des raisons de solvabilité aussi, et pour les mêmes raisons c'est à dire qu'il n’y a plus d'outils pour envoyer l'argent vers ceux qui savent quoi en faire. Tu connais la parabole des talents : on ne donne plus l'argent celui qui avait gagné quatre talents, non, on distribue tout l'argent à celui qui le met dans son trou et donc le système devient complètement pervers et la croissance ne peut pas avoir lieu.

__Et donc, attends, si je reprends l'exemple du Japon les grandes sociétés qui sont cotées peuvent, elles, sortir leurs épingle du jeu parce qu'elles peuvent se financer… Elles pourront se financer grâce à l'actionnariat.

__En fait ce que devraient faire les sociétés japonaises c'est distribuer l'argent à leurs actionnaires, mais comme elles n’ont plu accès au crédit… Elles ont des dividendes qui sont bien mais elles le gardent en réserve au cas où il y aurait un pet…

__Non là je te parle pour la France… Si les bancaires explosent on a plus de liquidité qu'est-ce qui va se passer?

__Tu ne pourras plus acheter d’appartement…

__Il y a deux choses pour moi que je vois tout de suite : c'est que un monsieur lambda qui veut étendre sa crèmerie ne trouvera plus de prêt relai parce que…

__Sauf s’il a suffisamment, et sa première crèmerie marche tellement bien qu’il s'est fait du cash et qu'il le paye le même en cash.

__Ah oui mais alors tu te rends compte… Il faudrait vraiment… Bon, en tout cas, s’il n’est pas élevé à match, il peut pas le faire…

__Il se pourrait qu’il trouve le gars qui lui donne le bail et qui lui dit vous allez le payer sur une partie du loyer votre bail ! Dans ce cas, ça peut s’arranger…

__Et les prêts immobiliers, parce que les gens qui achètent en France, avec une crise de solvabilité, je vois pas où ils vont avoir les moyens…

__Au Japon, avec une crise de liquidité et ensuite dans la crise bancaire, les prix de l’immobilier ont dû baisser de 70%...

Donc dans une crise de lieu de solvabilité l'immobilier se ratatine et imagine l'immobilier commercial, l'immobilier les bureaux, l'immobilier des grands magasins, l'immobilier de tout ça, ça va pas valoir tripette… Donc une crise de solvabilité, quelque part, ça te ramène à une phase du capitalisme où il n’y a plus de marché, il n’y a plus de marché financier, il n’y a plus de marché bancaire… Donc c’est une baisse de vélocité de la monnaie extraordinaire et ça veut dire aussi qu'il n’y a plus d'intermédiaire… Il n’y a plus d'intermédiaires donc, c'est bien joli de vouloir se débarrasser des banquiers mais c'est pas une bonne idée parce qu'ils font un boulot utile… »

**********************************************************

La BoJ a acheté pour $1.000 mds d'obligations d'Etat japonaises, un record

Reuters par Junko Fujita Publié le 3 avr. 2023 à 9:37

TOKYO, 3 avril (Reuters) - La Banque du Japon (BoJ) a acheté pour 1.000 milliards de dollars (924,41 milliards d'euros) d'emprunts d'Etat nippons (JGB) sur l'année fiscale écoulée, un montant record, face aux attaques des investisseurs sur sa politique de taux d'intérêt ultra-bas.

Les achats nets d'emprunt d'Etat ont atteint le record de 135.989 milliards de yens (1.020 milliards de dollars ou 943,14 milliards d'euros) sur l'année fiscale qui s'est achevée en mars, soit près de deux fois le montant de l'année précédente, montre un rapport de la BoJ publié lundi.

"Cela dépendra de l'environnement mondial mais la BoJ pourrait être amenée à dépenser à nouveau des montants massifs cette année si les rendements subissent une pression à la hausse et si les investisseurs reprennent leur pari sur un changement de politique monétaire", a déclaré Keisuke Tsuruta, chez Mitsubishi UFJ Morgan Stanley Securities.

La banque centrale, qui détonne dans le contexte de resserrement monétaire opéré par les plus grandes institutions du monde, a été contrainte à des achats massifs d'obligations pour défendre sa politique de plafonnement du rendement des JGB à 10 ans.

L'inflation japonaise dépassant l'objectif fixé à 2% et les salaires des grandes entreprises étant en hausse, les investisseurs s'attendent à une modification de la politique de contrôle de la courbe des rendements de la BoJ.

Les spéculations en ce sens se sont accélérées en décembre après que la banque a surpris les marchés en tolérant une plus grande fluctuation des rendements à dix ans.

Signe que la BoJ pourrait poursuivre ses achats agressifs d'obligations, elle a relevé vendredi le montant maximum de ses achats d'emprunt d'Etat prévus pour toutes les échéances au cours des trois prochains mois.

(Avec Rocky Swift, version française Laetitia Volga, édité par Kate Entringer)

**************************************

Economie : Pourquoi le Japon est le pays le plus endetté du monde (et pourquoi on continue à lui prêter de l'argent)

« À la fin du mois de septembre de l'année dernière, le Japon affichait un chiffre qui ferait frémir n'importe quel autre pays du monde, et loin d'en rester là, il va continuer à croître à l'avenir.

Sa dette publique a atteint 9,2 trillions de dollars, soit 266 % du PIB, le chiffre le plus élevé parmi les grandes économies.

En comparaison, les États-Unis ont atteint 31 000 milliards de dollars américains au cours de la même période, mais compte tenu de la taille de la première puissance mondiale, ce montant ne représente que 98 % de son PIB. »

22 janvier 2023

https://www.bbc.com/afrique/monde-64319548

********************************

« La Banque du Japon devient le premier actionnaire des entreprises du pays

La Banque du Japon (BoJ) continue d’accumuler des actions à un rythme effréné. Elle en détient désormais pour plus de 45.000 milliards de yens, soit environ 355 milliards d’euros, l’équivalent de plus de 6 % du marché japonais, selon l’institut de recherche local NLI.

La banque centrale dépasse ainsi le fonds de pension public japonais, le GPIF, l’un des plus grands au monde, au palmarès des principaux actionnaires du marché. Et elle n’a pas terminé ses emplettes. Pionnière des politiques hétérodoxes, ses achats d’actions font partie de sa panoplie d’outils depuis 10 ans. Aujourd’hui encore, elle est la seule banque centrale à intervenir directement sur les marchés actions. »

https://pegc305940036.com/2020/12/14/banque-japon-premier-actionnaire/

****************************

La Banque du Japon accroît son empreinte sur le marché actions

Publié le 4 avril 2018 à 13:55

Dans le cadre de son programme de rachats d’actifs (QE), la Banque du Japon (BoJ) a acheté un montant total record de 833 milliards de yens (soit environ 6,5 milliards d’euros) en ETF (fonds indiciels cotés) actions au cours du mois dernier, selon les chiffres publiés par l’autorité monétaire. Sur les trois premiers mois de l’année, les rachats d’ETF se montent ainsi à un record trimestriel de 1.900 milliards de yens depuis le début du programme fin 2010, ce qui représente 32% de son objectif annuel. La BoJ détenait déjà à fin octobre dernier 74% des ETF actions japonaises en circulation, et son poids aurait contribué à hauteur de 15% à la performance enregistrée par l’indice Nikkei 225 au cours de l’année dernière, selon les récentes estimations du Japan Research Institute.

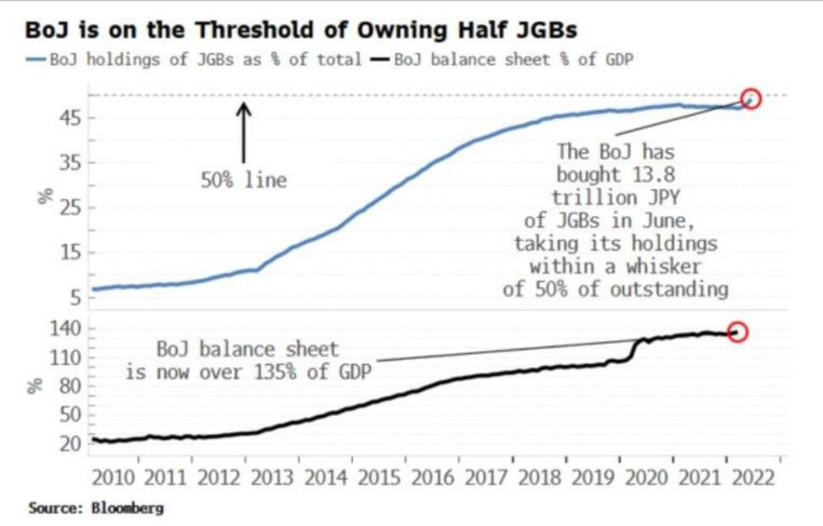

Dans le même temps, si l’autorité détient 47% des obligations d’Etat japonaises en circulation,[NDLR >>> elle dépasse désormais les 50%- voir "BoJzilla" à la suite...!] elle a néanmoins freiné ses rachats à 54.000 milliards de yens sur l’année fiscale qui s’est achevée fin mars, un montant nettement inférieur à son objectif annuel de 80.000 milliards. Son gouverneur Haruhiko Kuroda a de nouveau évoqué hier des discussions, en interne, entre les membres de l’autorité japonaise, concernant une éventuelle prochaine sortie de sa politique d’achats d’actifs, même si elle est conditionnée au retour de l’inflation à son objectif de 2%. La BoJ conserve comme objectif de maintenir le rendement 10 ans à un niveau proche de zéro en achetant des titres si la pression à la hausse est trop forte.

*********************

LA BANQUE DU JAPON BIENTÔT PREMIER ACTIONNAIRE DU PAYS

Le 19/08/2016 à 17:15

A force d'acheter des titres sur le marché, la banque centrale japonaise devrait s'imposer comme le premier investisseur des principales sociétés nippones cotées en Bourse d'ici la fin 2017. Un statut qui n'est pas sans inquiéter les experts.

"La baleine japonaise". Voilà comment la Banque du Japon (BOJ) est désormais surnommée. Pour une raison simple: la banque centrale est en train d'acheter massivement des actions des grands groupes nippons.

"Le principal effet du Brexit a été de conforter l'action des banques centrales. Le cas d'école c'est la Banque du Japon qui va devenir le premier acheteur et le premier détenteur d'actions au Japon. Le marché devient, et c'est regrettable, administré", soulignait encore jeudi Romain Boscher, directeur de gestions chez Amundi sur BFM Business.

56 milliards de dollars par an

En effet, l'agence Bloomberg rapporte que la Banque du Japon devrait d'ici la fin 2017 devenir l'actionnaire numéro 1 de 55 des 225 entreprises composant le Nikkei, l'indice phare de la Bourse de Tokyo. Déjà à l'heure actuelle, elle fait partie des cinq plus gros investisseurs dans 81 compagnies.

Alors que le Japon est en proie depuis 1998 à une déflation persistante et néfaste pour l'économie, la Banque du Japon a, depuis 2013 et la nomination de son gouverneur Haruhiko Kuroda, multiplié les mesures "bazooka" pour rallumer l'inflation. Ce qui l'a amenée à acheter massivement des titres, notamment des ETF, c'est-à-dire des produits répliquant les performances d'indices boursiers.

Indirectement, la Banque du Japon achète ainsi en grande quantité des actions japonaises. Et Haruhiko Kuroda a encore affirmé en juillet qu'elle allait intensifier ses efforts, en doublant les montants d'achat des ETF, de 28 à 56 milliards de dollars par an.

Des critiques

Ces achats, s'ils tirent artificiellement les cours vers le haut, n'en sont pas moins critiqués. Tout d'abord, l'action d'ensemble de la Banque du Japon a un bilan pour le moment mitigé. Si elle a permis de regonfler un peu l'inflation et de la faire basculer en territoire négatif, Raphaël Gallardo, stratégiste chez Natixis, soulignait en avril dernier que "force est de constater que les résultats ne sont pas à la hauteur des espérances suscitées à l’origine" avec des anticipations d'inflation qui retombaient "dangereusement vers zéro".

Ensuite, plusieurs observateurs craignent que les achats d'ETF de la Banque du Japon n'entraînent des dysfonctionnements sur le marché. "Pour ceux qui veulent voir le marché grimper à tout prix c'est formidable. Mais cela va clairement distordre la santé du marché action", jugeait en avril dernier Shingo Ide, chef stratégiste chez NLI Research, interrogé par Bloomberg.

Cette métamorphose d'une banque centrale en un véritable fonds d'investissement crée en effet quelques soucis. Certaines entreprises, dont les actions disponibles sur le marché sont déjà rares, vont devenir encore plus difficile à acheter pour les traders. De plus, certains experts redoutent que l'action de la Banque centrale génère de potentiels effets d'aubaine pour les "mauvais dirigeants" de grandes entreprises: puisque les cours montent de toute façon, ne vaut-il pas mieux rien faire que prendre des risques?

Tous les observateurs ne sont pas pour autant inquiets. Également interrogé par Bloomberg, Takashi Aoki de Mizuho Asset Management rappelle que l'objectif de la Banque du Japon est d'arriver à 2% d'inflation. "L'étendue des rachats d'actions de la Banque du Japon est ce qu'il faut pour atteindre cet objectif", ajoute-t-il.

*******************************

COULISSES

Par Romain Dion

Publié le 04/06/2018 à 09:16 - Mis à jour le 04/06/2018 à 09:16

La Banque centrale japonaise est devenu le principal acheteur à la Bourse de Tokyo.

Cette politique est un clair soutien aux actions dans l'immédiat, mais cela crée des distorsions à plus long terme.

La Banque centrale du Japon (BoJ) détenait officiellement fin mars 24.500 milliards de yens (soit 195 milliards d’euros environ) investis en actions japonaises, à travers des ETF (fonds répliquant un indice boursier).

Selon une étude de Hisao Matsuura et Naoya Fuji chez Nomura, la BoJ a ainsi réalisé une plus-value potentielle sur ses prix d’achat de 5.100 milliards de yens (40 milliards d’euros).

Mais la BoJ a poursuivi ses achats d’actions en avril et mai, Nomura estimant l’encours actuel à 26.100 milliards de yens (207 milliards d’euros) et la plus-value à 6.100 milliards de yens (48 milliards d’euros). Les achats d'actions par la BoJ ont démarré en 2013 et le rythme actuel est de 6.000 milliards de yens par an.

La BoJ détient 3,8% de la capitalisation boursière du Japon

Le courtier nippon estime que les ETF investis en actions détenus par la BoJ reproduisent à 55,8% l’indice Topix, à 38,8% le Nikkei 225 et à 5,4% le Nikkei Index 400.

Les stratèges de Nomura ont calculé que la participation de la BoJ dépasse 10% du capital dans vingt-sept entreprises japonaises. C’est le cas pour Advantest (18,5% de la capitalisation serait détenue par la BoJ), Fast Retailing (16,5%), TDK (15,5%), Tokyo Electron (12,7%), Kyocera (11,7%), Kikkoman (11,2%), Fanuc (11,2%), Yamaha (10,7%), NH Foods (10,4%), etc.

La Banque centrale du Japon est ainsi devenue l'un des principaux intervenants sur le marché d'actions, soutenant les prix à court terme mais posant question à plus long terme sur l'équilibre entre l'offre et la demande de titres.

************************************************************************************************

175 % : le taux d’autofinancement des entreprises japonaises

Le taux d’autofinancement est le ratio entre le cash-flow généré par les entreprises et leurs investissements. Dans le passé, traditionnellement, il était dans les pays de l’OCDE autour de 80 % : les entreprises devaient financer 20 % de leurs investissements en s’endettant ou en émettant des actions. Aujourd’hui, en France, le taux d’autofinancement n’est que de 65 %, mais il est supérieur à 100 % aux Etats-Unis, au Royaume-Uni, en Allemagne, en Espagne, et il atteint 175 % au Japon.

Quelles sont les causes et les conséquences de cette situation ? Le cas extrême du Japon est très instructif. Le niveau des profits des entreprises est très élevé au Japon puisque depuis plus de quinze ans les salaires réels diminuent alors que la productivité augmente. Ces profits sont si élevés que les entreprises ne peuvent en utiliser pour investir que 60 % : le reste des profits est utilisé par les entreprises japonaises pour accumuler une montagne (plus de 4 000 milliards de dollars) de cash. Cela évidemment affaiblit l’économie : l’argent retiré aux ménages-consommateurs n’est pas investi mais thésaurisé sous la forme d’actifs liquides : un taux d’autofinancement anormalement élevé est une mauvaise nouvelle pour la croissance.

https://www.optionfinance.fr/analyses/175-le-taux-dautofinancement-des-entreprises-japonaises.html

**************************************************************************************************

*****************************************************

La banque centrale du Japon

a-t-elle créé un monstre?

28 juin 2022 - 07:00

Charles-Henry Monchau, Syz

5 minutes de lecture

La BoJ va devenir la première banque centrale de l’histoire à détenir plus de 50% des titres de la dette publique de son pays. Une situation inédite qui interpelle à plusieurs niveaux.

Les dernières décennies ont toutes été marquées par une crise boursière majeure avec pour raison principale l’excès de levier (ou surendettement). A la fin des années 1990, une bulle spéculative s’était formée sur les valeurs de la nouvelle économie. Les investisseurs avaient eu recours à l’effet de levier afin d’avoir la plus grande exposition possible. L’éclatement de la bulle en 2001 a ensuite eu des répercussions sur l’épargne des ménages et l’appétit au risque, avec pour conséquence une récession économique et un marché baissier généralisé à l’ensemble des marchés d’actions. La grande crise financière de 2008 a eu pour origine la crise des prêts immobiliers dits «subprime». Le surendettement des ménages américains et des banques sur ce secteur a là encore engendré une crise économique et un crash financier.

Aujourd’hui, force est de constater que le surendettement et les excès ne concernent ni les ménages, ni les entreprises mais les états. Depuis 2008, les gouvernements de la plupart des pays développés ont tenté de résoudre une crise causée par la dette en émettant encore davantage de dette. Un surendettement public qui a connu une nouvelle phase d’accélération lors de la crise du Covid. Tant et si bien que la dette publique mondiale a atteint un niveau colossal. Près de 100 trillions de dollars pour l’ensemble de l’OCDE, ce qui corresponds à 103% du PIB de l’OCDE alors même que ce ratio n’était «que» de 75% au plus haut de la grande crise financière. En tête des états les plus endettés, les pays du G20 dits «avancés» dont l’endettement dépasse les 140%, un ratio bien supérieur aux 116% observés à la sortie de la Seconde Guerre mondiale.

Dette publique de l’OCDE en pourcentage du PIB (en %)

Source: Euromonitor.com

L’EXPLOSION DE LA DETTE GOUVERNEMENTALE

Comme tout emprunteur, un Etat doit payer les intérêts de la dette et un jour la rembourser. Des années de faible inflation voire de déflation après la crise des «subprime» ont permis au coût de la dette de rester faible voire insignifiant puisque plusieurs pays développés ont pu emprunter à intérêt zéro et même négatif pendant une longue période. Une situation avantageuse qui résulte en partie d’une décennie d’assouplissement monétaire quantitatif («Quantitative Easing» ou QE en anglais), processus par lequel la banque centrale rachète massivement de la dette publique ou d'autres actifs financiers afin d'injecter de l'argent dans l'économie et stimuler la croissance.

La Banque du Japon (BOJ) a été le précurseur de l’assouplissement quantitatif. Suite à l’explosion des bulles immobilières et boursières en 1991-1992, l’économie japonaise a connu un important ralentissement qui a débouché sur une longue période déflationniste. Afin de lutter contre cette déflation persistante, la BOJ a baissé graduellement son taux d’intérêt directeur, jusqu’à atteindre le taux zéro. Après l’éclatement de la bulle Internet en 2001 et face à une économie qui continuait de se détériorer, la Banque du Japon a introduit un programme d’assouplissement quantitatif en mars 2001. Le but de ce programme était d’aider les banques à absorber les pertes liées aux créances douteuses, et devait rester en place jusqu’à ce que l’inflation redevienne durablement positive. Après une pause en 2006, a BOJ a rapidement été contrainte de repasser en mode QE afin de lutter contre la chute considérable de l’activité industrielle et la résurgence des pressions déflationnistes.

Deux décennies de QE au Japon ont permis une reprise de l’activité économique, le financement de plans de relance et une stabilisation du déficit des finances publiques. Mais l’abus d’assouplissement quantitatif a également créé de nombreux déséquilibres.

En effet, le gouvernement japonais a tiré parti de cette politique de taux zéro et de QE pour émettre des montants d’obligations colossaux.

Avec pour conséquence un ratio d’endettement (225% du PIB) qui dépasse de très loin ceux des autres pays développés.

LE SOUTIEN INCONDITIONNEL DE LA BANQUE DU JAPON

N’importe quel pays en voie de développement aurait vu le coût de sa dette exploser face à une telle augmentation de l’endettement. Mais la dette publique du pays du soleil levant est très largement domestique (seul 5% de ces obligations sont détenues par des investisseurs étrangers). Malgré leurs taux très bas voire négatifs, les obligations japonaises (JGBs) continuent de trouver preneur auprès des investisseurs japonais suivants: les sociétés d’assurance (20%), les banques (15%), les fonds de pension (7%) et surtout la BoJ qui détient désormais près de 50% de la dette publique japonaise!

En effet, en ces temps de pressions inflationnistes mondiales, la BoJ est à contre-courant des autres banques centrales en maintenant une politique monétaire ultra-expansive alors que le reste du monde monte les taux de référence et abandonne progressivement la politique de QE. Une conséquence de ce différentiel entre la BoJ et les banques centrales occidentales est l’affaiblissement du yen qui gonfle les coûts d'importation des produits alimentaires et énergétiques du Japon. D’une certaine manière, l’objectif de la BoJ est atteint puisque le Japon est ainsi confronté à des pressions inflationnistes, et non plus déflationnistes. Cette situation devrait entraîner une hausse des rendements obligataires, mais le Japon ne peut se permettre de payer des intérêts trop élevés en raison de son très fort endettement. C'est pourquoi il utilise un mécanisme connu sous le nom de contrôle de la courbe des rendements (YCC), qui consiste à acheter des JGB pour s'assurer que les rendements ne dépassent pas une limite supérieure (exemple: 0,25% pour les JGB à 10 ans).

Cependant, des fonds spéculatifs parient désormais sur le fait que le YCC n'est pas viable et vendent donc les JGB à découvert dans un «remake» de l’attaque de Georges Soros sur la banque d’Angleterre. La BoJ est donc obligée d'acheter encore plus de JGB pour contenir la hausse des rendements. Le rythme d'achat de la BoJ s'est ainsi accéléré pour atteindre un rythme mensuel qui est maintenant le double du rythme d'achat au «pic Abenomics», soit un «monstre» d’environ 20'000 milliards de yens d'obligations d'État... C'est l'équivalent – ajusté au PIB – de 750 milliards de QE mensuels pour la Fed aux États-Unis…

QUELS SONT LES RISQUES D’UNE TELLE STRATÉGIE?

Les excès de QE par la Banque du Japon ne sont pas sans conséquences.

Tout d’abord sur le plan domestique. En plafonnant la hausse des taux longs, la Banque du Japon risque de faire augmenter l’inflation bien au-delà de ses objectifs initiaux. En effet, les achats d’obligations par la BoJ impliquent des émissions de crédit équivalentes qui renforcent la hausse des prix. Le différentiel de rendement avec les autres pays développés affaiblit le yen, renchérissant de facto les prix des biens et services importés. Le fait que les rendements obligataires restent artificiellement bas enlève un des remparts à l’inflation, càd la hausse du coût du crédit. L’effet cumulé de ces facteurs pourrait créer les conditions d’une inflation qui deviendrait soudainement hors de contrôle impliquant un inexorable et violent ajustement sur le marché obligataire.

Autre corollaire des achats effrénés de JGBs par la BoJ: un risque de disfonctionnement du marché des JGBs. Au vu des montants astronomiques qu’elle achète, la BoJ a créé une pénurie en obligations d'État qui a intensifié la pression sur les institutions financières nationales, les amenant à se tourner vers la BoJ pour soulager la pression. Par conséquent, la BoJ est obligée de prêter l’équivalent des milliards d’obligations qu’elle achète sur le marché pour éviter une paralysie complète de ce qui était autrefois le deuxième marché obligataire mondial en termes de profondeur.

Mais la politique monétaire japonaise crée également de nombreux risques sur la scène internationale. L’affaiblissement du yen pourrait déboucher sur une guerre des devises en Asie, ce qui pourrait alimenter la hausse de l'inflation dans les pays voisins, le coût du service de leur dette en dollars, et donc un risque de défaut accru des pays les moins solvables.

Autre conséquence internationale avec des ramifications encore plus importantes: le risque d’un débouclement brutal des opérations de portage. Comme mentionné ci-avant, la BoJ est obligée de prêter le montant équivalent des obligations qu’elle achète. Ce contexte de marché – l’accès à un financement à taux très bas dans une devise qui ne cesse de se déprécier – favorise la mise en place d’opérations de portage («carry trades»). Un exemple: une stratégie «long real brésilien short yen» a déjà généré des gains de 35% cette année. Mais le risque de ce type de stratégie est un renversement soudain de la tendance en place. En effet, si le yen se renforce et/ou si les rendements JGB augmentent (en raison de l'abandon du YCC par la BoJ), on risque d’assister à un débouclage brutal et massif des opérations de portage, avec une liquidation en cascade d’actifs risqués. Et en conséquence des ventes paniques d’actions, des ventes forcées de dollar et une hausse des rendements obligataires américains (en répercussion de la hausse des rendements des JGBs). C'est ce type d'accident financier qui pourrait effectivement aggraver le mouvement de baisse des actifs risqués et précipiter une récession mondiale.

CONCLUSION

Le scénario noir décrit ci-avant est loin d’être une certitude. Tout d’abord parce que les déséquilibres créés par les autorités japonaises (surendettement, manipulation du marché obligataire, etc.) sont pointés du doigt depuis déjà de nombreuses années sans avoir débouché jusqu’alors sur un accident majeur.

D’autre part, souvenons-nous que le Japon a dû combattre des périodes déflationnistes au cours des 20 dernières années. Un léger excès d'inflation est en fait une bonne nouvelle pour leur économie. De plus, la hausse des prix – en premier lieu liée à la hausse des cours de l’énergie et des produits agricoles – pourrait n’être que temporaire. Par ailleurs, en cas de tension sur le marché du travail et sur les salaires, le Japon pourrait briser un tabou et recourir à l’immigration. Près de 98% de la population japonaise est née au Japon. L’ouverture des frontières pourrait modérer les salaires mais aussi contribuer à résorber les problèmes fiscaux et d’endettement.

Enfin, les autorités japonaises sont conscientes des risques engendrés et semblent vouloir gérer cette situation de manière pro-active. Un expert en obligations d'État japonaises (ayant l'expérience des turbulences du marché de la fin des années 1990) vient d’ailleurs d’être nommé à un rôle clé au sein du ministère des Finances. Michio Saito – surnommé «M. JGB» – dirigera une division qui couvre le marché obligataire et pourrait renforcer les lignes de communication avec la banque centrale, selon certains stratèges. Pour que la BoJ cherche à sortir en douceur de sa politique d’achats massifs d'obligations, une coopération étroite avec le ministère des finances est en effet essentielle, d’où la nomination d'un responsable expérimenté.

Toutefois, la situation actuelle sur les JGBs, dans un contexte de forte volatilité sur les marchés, est pour le moins périlleuse. Et un stress de marché dû à la fin du QE au Japon pourrait avoir une autre conséquence pour les marchés financiers internationaux: la perte de confiance dans la politique monétaire menée par les grandes banques centrales...

***************************

Source:

****************************************************************

Pour aller plus loin sur la "japonisation" de l'économie européenne:

Le Japon source d’inspiration pour la Banque Centrale Européenne ?

http://www.bsi-economics.org/1273-japon-source-inspiration-bce

(Dans ce doc la Banque Centrale du Japon y est désignée comme "BdJ", Banque du Japon, et non pas BoJ, Bank of Japan, communément admis)

Télécharger « Japon source inspiration BCE.pdf »

http://ekladata.com/0SrVH0o55I-z-mADtv1TS4QP24E/Japon-source-inspiration-BCE.pdf

De nombreux liens sur le sujet du banco-centralisme, à la suite de:

Les aventures de la famille Gave dans le monde banco-centralisé - Episode 1

******************************

*******

« Ukraine 2023: la vérité selon Flanby!Superprofits: « Je ne sais pas ce que c'est »... « C'est une notion qui n'a pas de sens »... Plaidoyer pour Bruno Le Maire, grand héros de la Guerre Economique! »

-

Commentaires